Paradigma incubado, Ventuals tenta abrir a "última milha" de transações on-chain de private equity

Autor: Zz, ChainCatcher

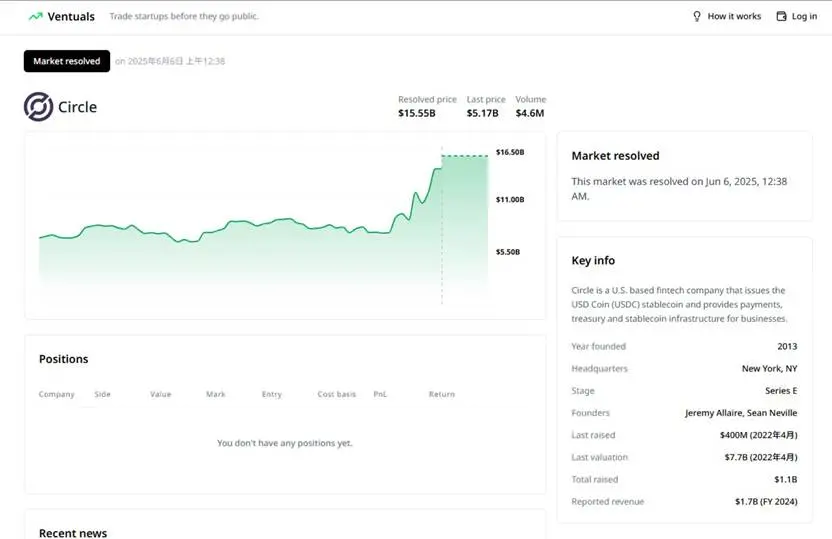

Em junho de 2025, no primeiro dia de listagem da Circle, o desempenho do preço das ações despertou o entusiasmo do mercado, subindo mais de 168%. Mas este foi originalmente um carnaval para os investidores do mercado secundário, mas um dado mais profundo picou os nervos de muitas pessoas: de acordo com o Venture Capital Journal, as instituições de capital de risco que entraram no mercado no início do jogo têm um retorno de cerca de 8 vezes o seu investimento total neste momento.

O mercado primário tem um grande bolo, mas também está fechado. O mercado de trilhões de dólares pré-IPO ainda é dominado por alguns.

A Ventuals quer mudar essa situação "fragmentando" essas ações de unicórnios para baixar o limiar, quebrar o monopólio das instituições de capital de risco e permitir que investidores comuns obtenham um pedaço das ações da empresa antes de abrirem capital.

Vantagens do projeto e inovação

Os irmãos Alvin e Emily Hsia vieram com sua ideia maluca: e se as pessoas comuns também pudessem encurtar a bolha de avaliação da OpenAI, como fundos de hedge, ou prolongar a próxima SpaceX com alavancagem de US$ 100?

Como o usuário X @LS J1mmy comentou: Investindo na empresa unicórnio Circle, com a Ventuals, você pode ir longe em uma avaliação de US $ 7 bilhões antes de seu IPO; Sem a Ventuals, você só pode comprar ações a uma avaliação inicial de US$ 15,5 bilhões quando elas abrirem o capital. No final, o primeiro rendeu até 240%, enquanto o segundo apenas 55%

No centro do desafio da Ventuals , e sua maior inovação, está como precificar o private equity sem um mercado público. Os oráculos tradicionais dependem dos preços de câmbio, mas a OpenAI não tem câmbio, castiçais, profundidade e negociação diária. Como se dá a avaliação?

A solução da Ventuals é dividida em duas partes: uma infraestrutura subjacente de alto desempenho e um mecanismo de preços elegante.

Primeiro, escolheu o caminho mais difícil: construir um mercado de contratos perpétuos na Hyperliquid . As razões para escolher o Hyperliquid são claras: latência de subsegundo e 100.000 pedidos por segundo. Esta não é uma blockchain comum, esta é uma infraestrutura financeira nascida para negociação de alta frequência, fornecendo garantia de desempenho para negociação de derivativos complexos.

Em segundo lugar, e mais importante, a Ventuals projetou um "oráculo otimista" para resolver o problema de avaliação. Simplificando: qualquer pessoa pode apresentar uma avaliação e apostar uma margem. Se alguém discordar, pode contestá-lo; Se ninguém a contestar, então esta avaliação é considerada como a "verdade" do consenso de mercado; Se houver uma disputa, ela é resolvida por votação.

Este mecanismo transforma o jogo de poder de "quem tem a última palavra" num jogo económico de "quem se atreve a falar de dinheiro" e introduz de forma credível um consenso subjetivo fora da cadeia em cadeia. No mundo cripto, isso é chamado de "justiça com código".

Evolução tecnológica da equipa fundadora

Para uma ideia tão ousada, o histórico e o currículo de sua equipe fundadora são cruciais. Alvin e Emily Hsia não surgiram do nada, como ex-empreendedores residentes da Paradigm, seu último projeto, Shadow, provou a si mesmos – garantindo uma rodada seed de US$ 9 milhões liderada pela Paradigm.

Olhando para trás, para a trajetória empreendedora dos irmãos Hsia, podemos encontrar uma cadeia lógica extraordinariamente clara:

O Shadow aborda "como extrair dados da cadeia de forma eficiente". Ele cria um ambiente de execução somente leitura espelhando o estado da cadeia pública, permitindo que os desenvolvedores obtenham informações on-chain a baixo custo. Trata-se de um processo de "exportação" de dados.

A Ventuals aborda "como trazer dados subjetivos off-chain de forma credível para a cadeia". A avaliação das empresas não cotadas com que lida é essencialmente consensual fora da cadeia e requer um mecanismo que a traduza em factos em cadeia. Trata-se de um processo de "introdução de dados internos".

Os dois projetos podem parecer diferentes, mas na verdade estão na mesma linha: ambos estão construindo uma camada de dados mais poderosa para o blockchain. Isso pode explicar por que a Paradigm , um fundo de topo conhecido pela sua investigação tecnológica, está a apostar continuamente. Em sua opinião, a infraestrutura de dados é a próxima fronteira do DeFi . Este caminho claro de evolução tecnológica é a base mais forte de confiança para o projeto Ventuals.

O próximo CME, ou um paraíso de alto risco?

As ambições da Ventuals não param na negociação. Imagine um cenário em que a próxima rodada de financiamento da OpenAI está sobrevalorizada e o mercado expressa insatisfação por meio de shorting em larga escala; Quando um escândalo de unicórnio foi exposto, seu contrato de avaliação despencou instantaneamente. Todas as transações na cadeia são abertas e transparentes, a mídia financeira informa em tempo real e a pressão da opinião pública força a empresa a se reformar. Esta é uma verdadeira democratização do mercado – não para que todos possam comprar ações, mas para que todos possam expressar seu julgamento sobre o valor da empresa.

Mas os revolucionários podem muitas vezes morrer a caminho da revolução. A regulação é a espada de Dâmocles pendurada sobre a cabeça. A SEC irá caracterizar estes contratos como valores mobiliários não registados? Será que a CFTC vai encontrar esta negociação ilegal de futuros? O que é mais preocupante é a segurança oráculo e, uma vez manipuladas as avaliações, as liquidações em larga escala destruirão toda a confiança. Num sistema que se baseia em preços "consensuais", o colapso da confiança significa que tudo vai a zero.

Quando a MicroStrategy reescreveu as regras das finanças corporativas detendo Bitcoin, e quando o preço das ações da Tesla era mais parecido com uma criptomoeda do que com uma ação tradicional, os limites das finanças estavam derretendo. Os ventuais estão parados nesta encruzilhada. À esquerda, poderia se tornar um cassino de nicho para traders de alto risco. À direita, poderia se tornar a Chicago Mercantile Exchange (CME) para private equity, redefinindo o mecanismo de preços de um mercado de trilhões de dólares.

Como a enorme diferença de lucros no primeiro dia do IPO da Circle revelou: os lucros excedentes criados pela assimetria de informação são o último bastião que DeFi quer eliminar. Neste jogo Davi contra Golias , os dois discípulos do Paradigma podem estar segurando a pedra fundamental.

(Este artigo é apenas para referência e não constitui consultoria de investimento)