Paradigman hautomana Ventuals yrittää avata ketjun sisäisten pääomasijoitustransaktioiden "viimeisen mailin"

Kirjoittaja: Zz, ChainCatcher

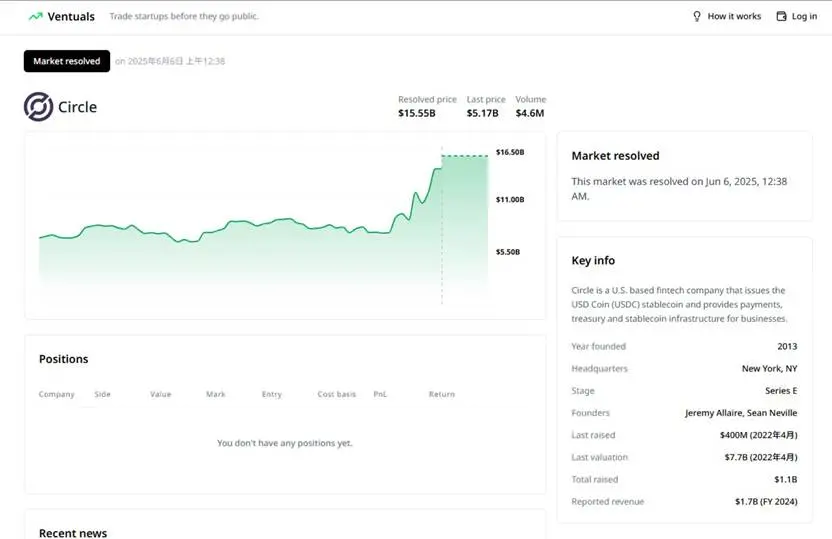

Kesäkuussa 2025, Circlen listautumisen ensimmäisenä päivänä, sen osakekurssin kehitys herätti markkinoiden innostuksen ja nousi yli 168 %. Mutta tämä oli alun perin karnevaali jälkimarkkinoiden sijoittajille, mutta syvemmät tiedot ovat kirvelleet monien ihmisten hermoja: Venture Capital Journalin mukaan pelin varhaisessa vaiheessa markkinoille tulleiden pääomasijoituslaitosten kirjanpitotuotto on tällä hetkellä noin 8-kertainen kokonaissijoitukseen verrattuna.

Ensimarkkinoilla on iso kakku, mutta sekin on suljettu. Biljoonan dollarin listautumista edeltäviä markkinoita hallitsevat edelleen muutamat.

Ventuals haluaa muuttaa tätä tilannetta "pirstomalla" nämä yksisarvisen osakkeet alentaakseen kynnystä, murtaakseen pääomasijoituslaitosten monopolin ja antaakseen tavallisille sijoittajille mahdollisuuden saada osa yhtiön osakkeista ennen kuin ne listautuvat pörssiin.

Projektin edut ja innovaatiot

Sisarukset Alvin ja Emily Hsia tulivat hullulla ideallaan: Entä jos tavalliset ihmiset voisivat myös shortata OpenAI:n arvostuskuplan hedge-rahastojen tavoin tai pidentää seuraavaa SpaceX:ää 100 dollarin vipuvaikutuksella?

Kuten X-käyttäjä @LS J1mmy kommentoi: Sijoittamalla yksisarvisyhtiöön Circleen, Ventualsin kanssa voit mennä pitkälle 7 miljardin dollarin arvostuksella ennen sen listautumisantia; Ilman Ventualsia voit ostaa osakkeita vain 15,5 miljardin dollarin avausarvolla, kun ne listautuvat. Lopulta edellinen tuotti peräti 240 prosenttia, kun taas jälkimmäinen vain 55 prosenttia

Ventualsin haasteen ja sen suurimman innovaation ytimessä on pääomasijoitusten hinnoittelu ilman julkisia markkinoita. Perinteiset oraakkelit luottavat pörssihintoihin, mutta OpenAI:lla ei ole pörssiä, kynttilänjalkoja, syvyyttä eikä päivittäistä kaupankäyntiä. Miten arvonmääritys tapahtuu?

Ventualsin ratkaisu on jaettu kahteen osaan: tehokkaaseen taustalla olevaan infrastruktuuriin ja tyylikkääseen hinnoittelumekanismiin.

Ensinnäkin se valitsi vaikeimman tien: ikuisten sopimusmarkkinoiden rakentamisen Hyperliquidille . Syyt Hyperliquidin valintaan ovat selvät: alle sekunnin latenssi ja 100 000 tilausta sekunnissa. Tämä ei ole tavallinen lohkoketju, tämä on korkean taajuuden kaupankäyntiin syntynyt rahoitusinfrastruktuuri, joka tarjoaa suorituskykytakuun monimutkaiselle johdannaiskaupalle.

Toiseksi, ja mikä tärkeintä, Ventuals on suunnitellut "optimistisen oraakkelin" ratkaisemaan arvostusongelman. Yksinkertaisesti sanottuna: kuka tahansa voi lähettää arvion ja panostaa marginaalin. Jos joku on eri mieltä, hän voi haastaa sen; Jos kukaan ei kyseenalaista sitä, tätä arvostusta pidetään markkinoiden konsensuksen "totuutena"; Jos on erimielisyyttä, se ratkaistaan äänestämällä.

Tämä mekanismi muuttaa valtapelin "kenellä on viimeinen sana" taloudelliseksi peliksi "kuka uskaltaa puhua rahasta" ja esittelee uskottavasti subjektiivisen ketjun ulkopuolisen konsensuksen ketjussa. Kryptomaailmassa tätä kutsutaan "oikeudeksi koodilla".

Perustajatiimin teknologian kehitys

Näin rohkealle idealle perustajatiimin tausta ja ansioluettelo ovat ratkaisevan tärkeitä. Alvin ja Emily Hsia eivät tulleet tyhjästä, sillä heidän viimeisen projektinsa, Shadowin, entiset yrittäjät ovat osoittaneet kykynsä – varmistaen Paradigmin johtaman 9 miljoonan dollarin siemenkierroksen.

Kun katsomme taaksepäin Hsian sisarusten yrittäjyyspolkua, voimme löytää epätavallisen selkeän loogisen ketjun:

Shadow käsittelee "kuinka tehokkaasti poimia tietoja ketjusta". Se luo vain luku -toteutusympäristön peilaamalla julkisen ketjun tilaa, jolloin kehittäjät voivat saada ketjun sisäistä tietoa edullisesti. Tämä on tietojen "vientiprosessi".

Ventuals käsittelee "kuinka tuoda uskottavasti ketjun ulkopuolista subjektiivista dataa ketjuun". Listaamattomien yhtiöiden arvostus, jonka kanssa se on tekemisissä, on pohjimmiltaan ketjun ulkopuolinen konsensus ja vaatii mekanismin, jolla se muunnetaan ketjun sisäisiksi faktoiksi. Tämä on prosessi, jossa "syötetään sisäänpäin" suuntautuvaa tietoa.

Nämä kaksi projektia saattavat vaikuttaa erilaisilta, mutta ne ovat itse asiassa samassa hengessä: molemmat rakentavat tehokkaampaa datakerrosta lohkoketjulle. Tämä saattaa selittää, miksi Paradigm , teknologiatutkimuksestaan tunnettu huippurahasto, lyö vetoa jatkuvasti. Heidän mielestään datainfrastruktuuri on DeFi: n seuraava raja. Tämä teknologian kehityksen selkeä polku on vahvin luottamuksen perusta Ventuals-projektille.

Seuraava CME vai korkeiden panosten paratiisi?

Ventualsin tavoitteet eivät lopu kaupankäyntiin. Kuvittele skenaario, jossa OpenAI:n seuraava rahoituskierros on yliarvostettu, ja markkinat ilmaisevat tyytymättömyytensä laajamittaisen shorttauksen kautta; Kun yksisarvisskandaali paljastui, sen arvostussopimus romahti välittömästi. Jokainen ketjun transaktio on avoin ja läpinäkyvä, talousmedia raportoi reaaliajassa ja yleisen mielipiteen paine pakottaa yrityksen uudistumaan. Tämä on todellista markkinoiden demokratisointia – ei siksi, että kaikki voivat ostaa osakkeita, vaan jotta jokainen voisi ilmaista arvionsa yrityksen arvosta.

Mutta vallankumoukselliset voivat usein kuolla matkalla vallankumoukseen. Sääntely on Damokleen miekka, joka roikkuu pään päällä. Luonnehtiiko SEC näitä sopimuksia rekisteröimättömiksi arvopapereiksi? Löytääkö CFTC tämän laittoman futuurikaupan? Huolestuttavampaa on oraakkeliturvallisuus, ja kun arvostuksia manipuloidaan, laajamittaiset likvidaatiot tuhoavat kaiken luottamuksen. Järjestelmässä, joka perustuu "konsensushinnoitteluun", luottamuksen romahtaminen tarkoittaa, että kaikki menee nollaan.

Kun MicroStrategy kirjoitti yritysrahoituksen säännöt uudelleen pitämällä hallussaan Bitcoinia, ja kun Teslan osakekurssi muistutti enemmän kryptovaluuttaa kuin perinteistä osaketta, rahoituksen rajat sulivat. Ventualit seisovat tässä risteyksessä. Vasemmalla siitä voi tulla niche-kasino korkean riskin kauppiaille. Oikealla siitä voisi tulla Chicagon pääomasijoituspörssi (CME), joka määrittelee uudelleen biljoonan dollarin markkinoiden hinnoittelumekanismin.

Kuten Circlen listautumisannin ensimmäisen päivän valtava tulosero paljasti: informaation epäsymmetrian aiheuttamat ylimääräiset voitot ovat viimeinen linnake, jonka DeFi haluaa poistaa. Tässä Daavid vastaan Goljat -pelissä kaksi Paradigman opetuslasta saattavat pitää kiinni kulmakivestä.

(Tämä artikkeli on vain viitteellinen, eikä se ole sijoitusneuvontaa)