Michael Egorov (@newmichwill),@CurveFinance 的創始人,發表了一場名為「收益基礎」的演講。

讓我們來看看他為什麼認為暫時性損失(IL)可以被中和的理由 👇

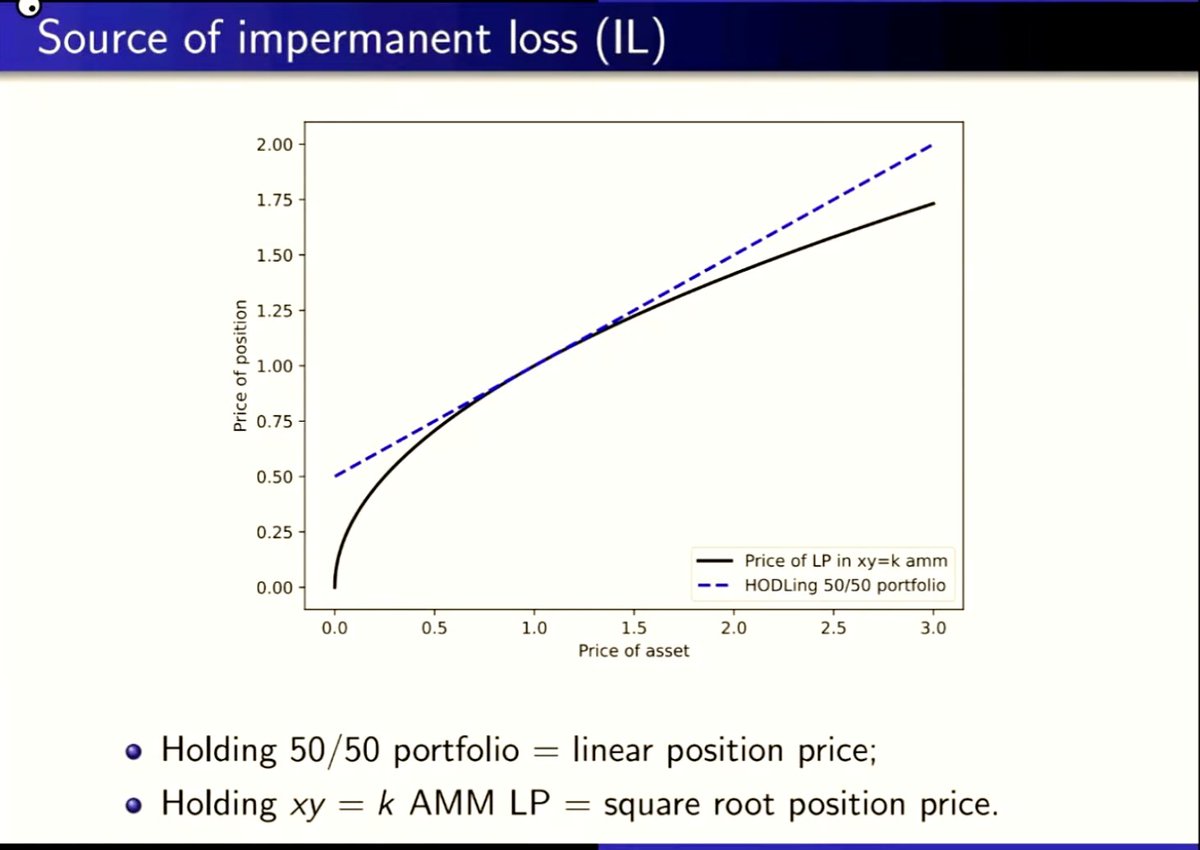

什麼是暫時性損失?

暫時性損失(IL)發生在你為一個波動資產池提供流動性時,比如 $ETH 和 $USDC,當 ETH 的價格變動時,無論是上升還是下降。

1. 假設 ETH 上漲。

→ 交易者開始從池中購買 ETH

→ 你的持倉向 USDC 重新平衡

→ 你現在持有的 ETH 比你開始時少

→ 儘管 ETH 的價值更高,但你的投資組合的價值卻低於如果你單獨持有 ETH 和 USDC 的情況

2. 現在假設 ETH 下跌。

→ 交易者開始將 ETH 賣入池中

→ 你的持倉向 ETH 重新平衡

→ 你現在持有更多的 ETH(但價格更便宜)

→ 再次,你的投資組合的價值低於單獨持有池外的情況

在這兩種情況下,你的風險暴露轉向了虧損資產。

這是自動發生的,並且不是免費的。

AMM 的重新平衡數學使你遠離市場中立價值。

這就是暫時性損失。

隨著時間的推移,你可能會賺取費用來補償這一點。

但在大多數現實世界的池中,特別是與波動資產相關的池,數學並不成立。

這就是 IL。這是為什麼被動流動性提供者不會接觸波動池的原因。

所以……我們可以去除 IL 嗎?

結果是,可以。但這需要一種奇怪的槓桿。

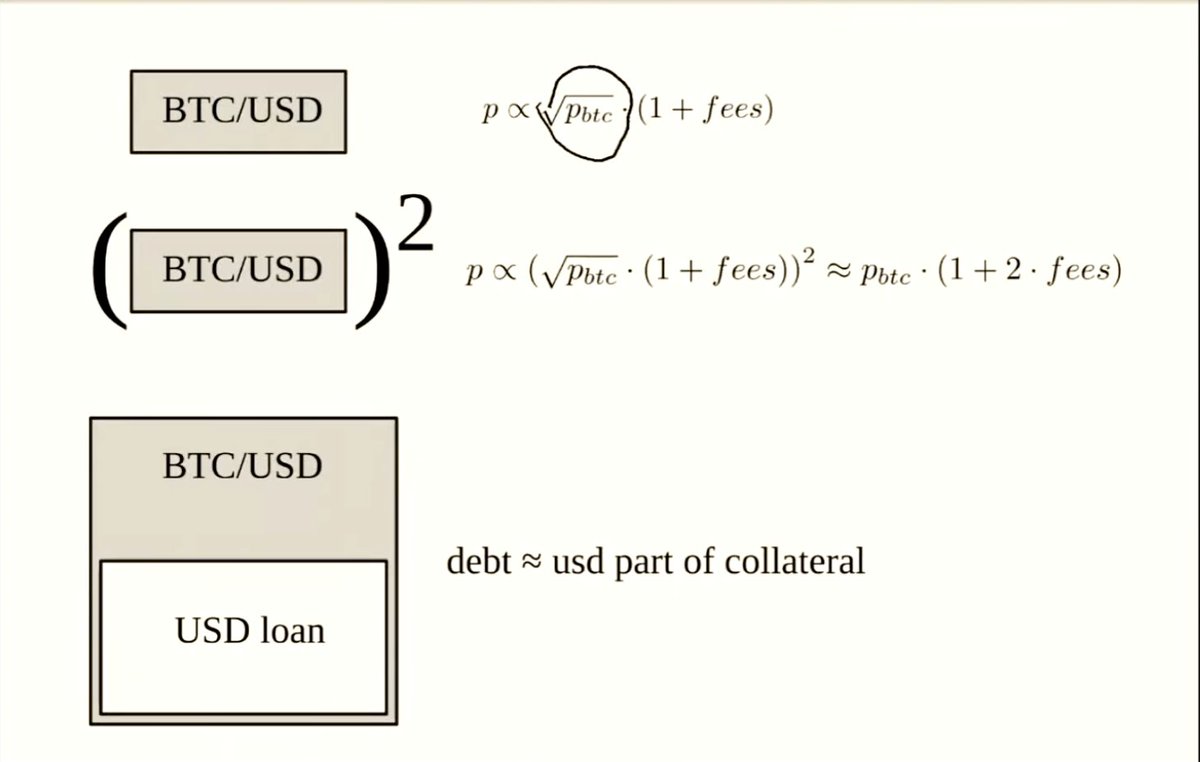

“IL 發生是因為 LP 價值 ∝ √(價格)。

但如果你通過 2 倍槓桿將其平方,你會得到價格線性暴露。”

Michael 的技巧:

→ 在 BTC/USDC 中提供流動性

→ 以 LP 借入 USD(等於穩定幣的一方)

→ 循環複利

現在:

(√p ⋅ (1 + 費用))² ≈ p ⋅ (1 + 2⋅費用)

BTC 曝露 + 費用收益。

沒有 IL。

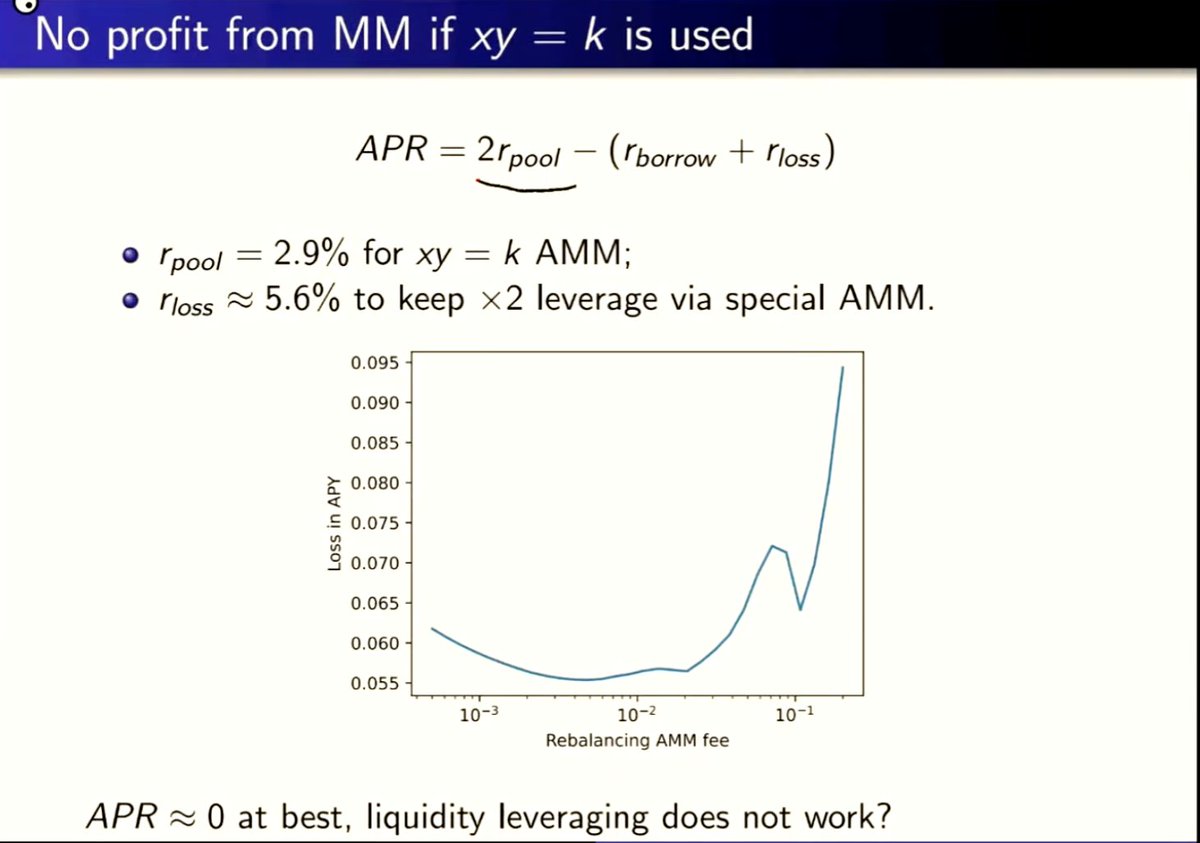

但有一個陷阱。

你必須不斷地對你的頭寸進行貸款再平衡。

這會產生再平衡的損失(也就是所謂的「波動衰減」)。

邁克爾在 Uniswap v2 上模擬了這一點。

結果?你的收益 = 你的損失。

你持平。這沒什麼用。

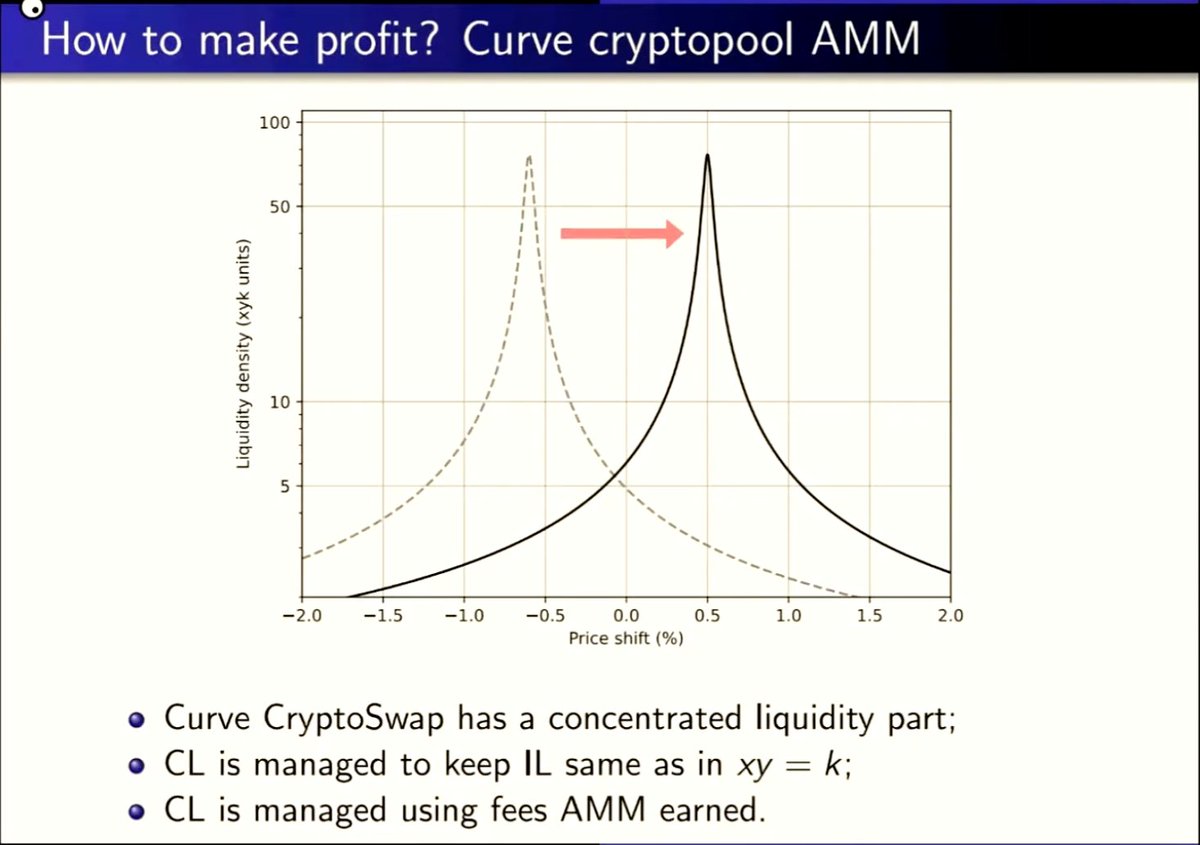

進入 Curve 加密池

與 Uni v2 不同,Curve 加密池使用自適應集中流動性。

它們會自動將流動性轉移到最佳區域,但只有在有預算的情況下才能這樣做。

這個預算是如何填補的?

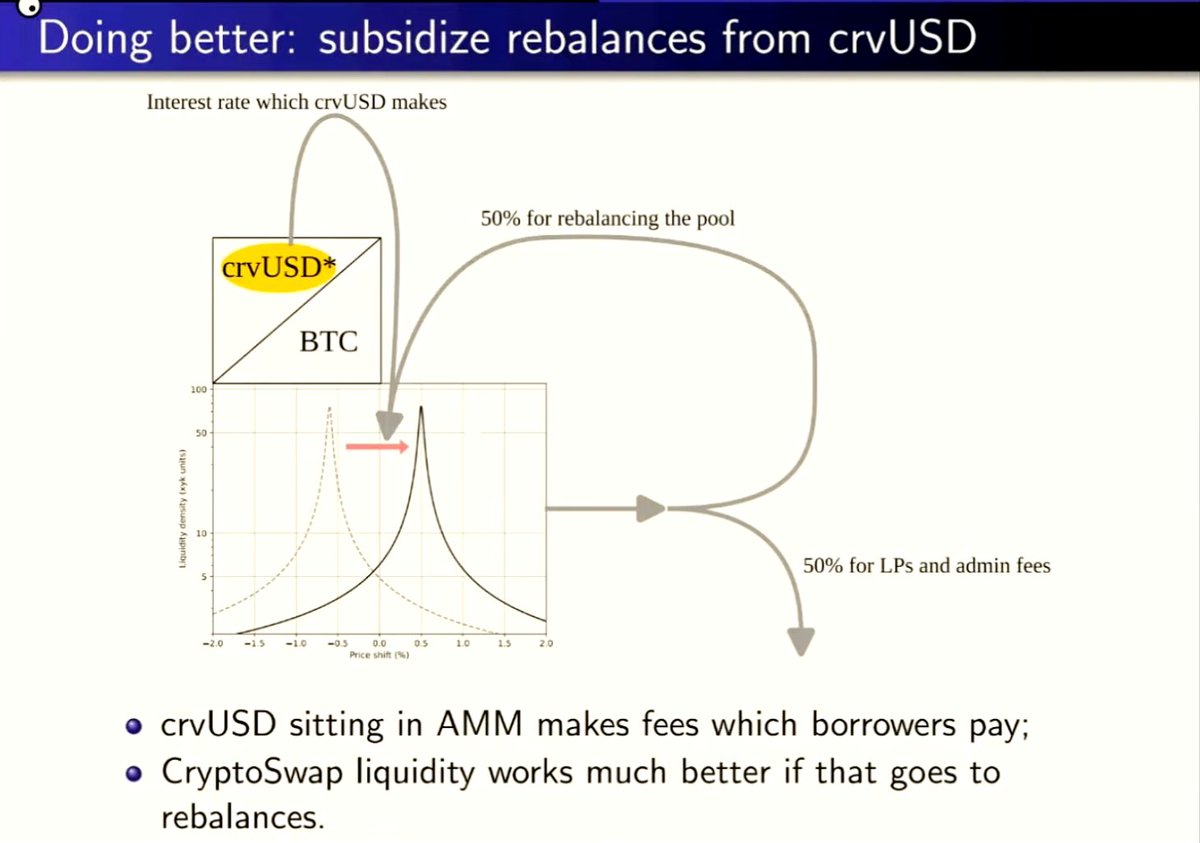

→ 50% 的交換費用分配給流動性提供者(LPs)

→ 50% 用於資金再平衡預算

但如果價格遠離中心會怎樣?

如果沒有預算,流動性就無法移動。你會被困在低費用區域。

因此,Curve保持適度的集中度(3–5倍),在費用收益和再平衡成本之間取得平衡。

仍然不完美。所以這是下一步。

補貼來自 $crvUSD 的再平衡。

想法:將您的資產與 crvUSD 配對。

以浮動利率借貸。

利用 LP 支付的利息來資助更密集、更有利位置的流動性。

現在池子賺得更多。也許比您支付的還要多。

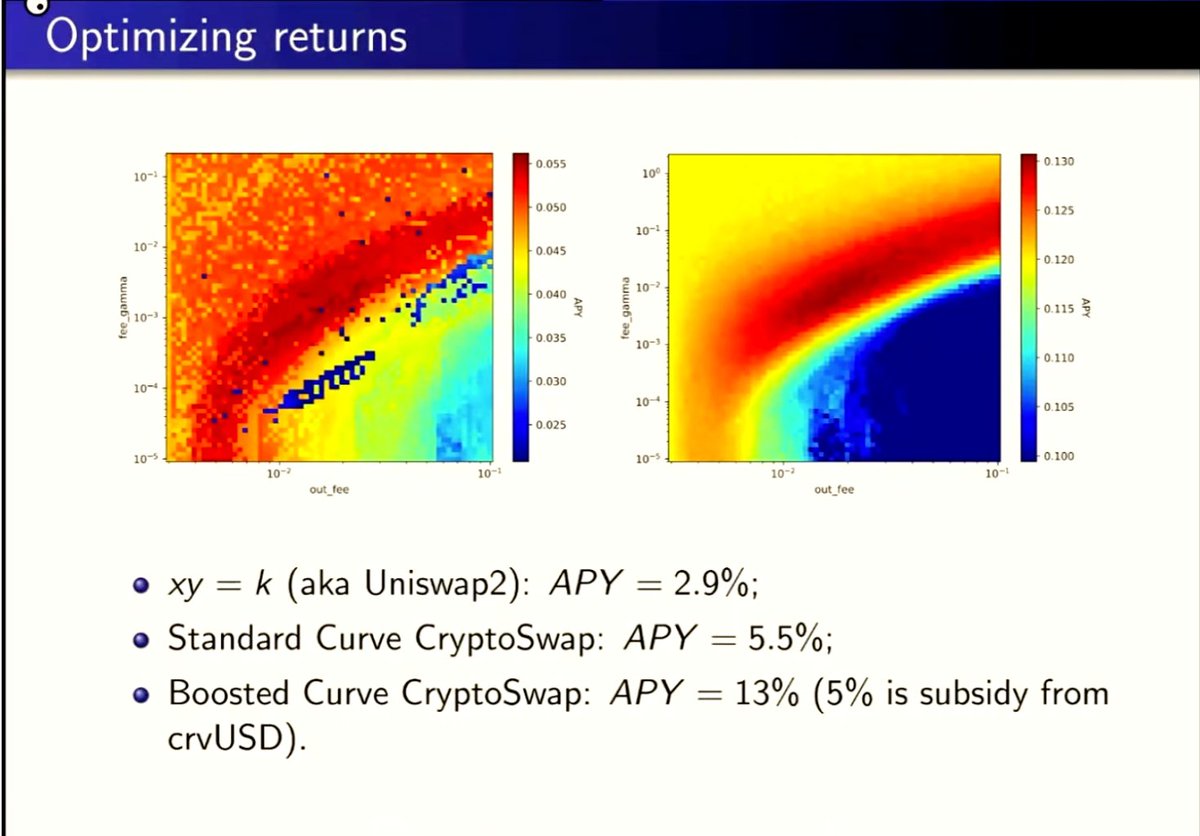

這個有效嗎?邁克爾計算了數據。

回測結果:

• Curve + Binance 之間的套利

• 實際 BTC 價格數據(2023–2024)

• 實際 Curve 池參數

結果:

→ Uniswap v2: 約 3% 年化收益率

→ 僅 Curve 池: 約 5.5%

→ Curve + 槓桿 + 重新平衡預算: 約 13%

你支付 5% 的借貸成本 → 賺取 13% 並實現淨收益 ≈ 7%,且沒有無常損失。

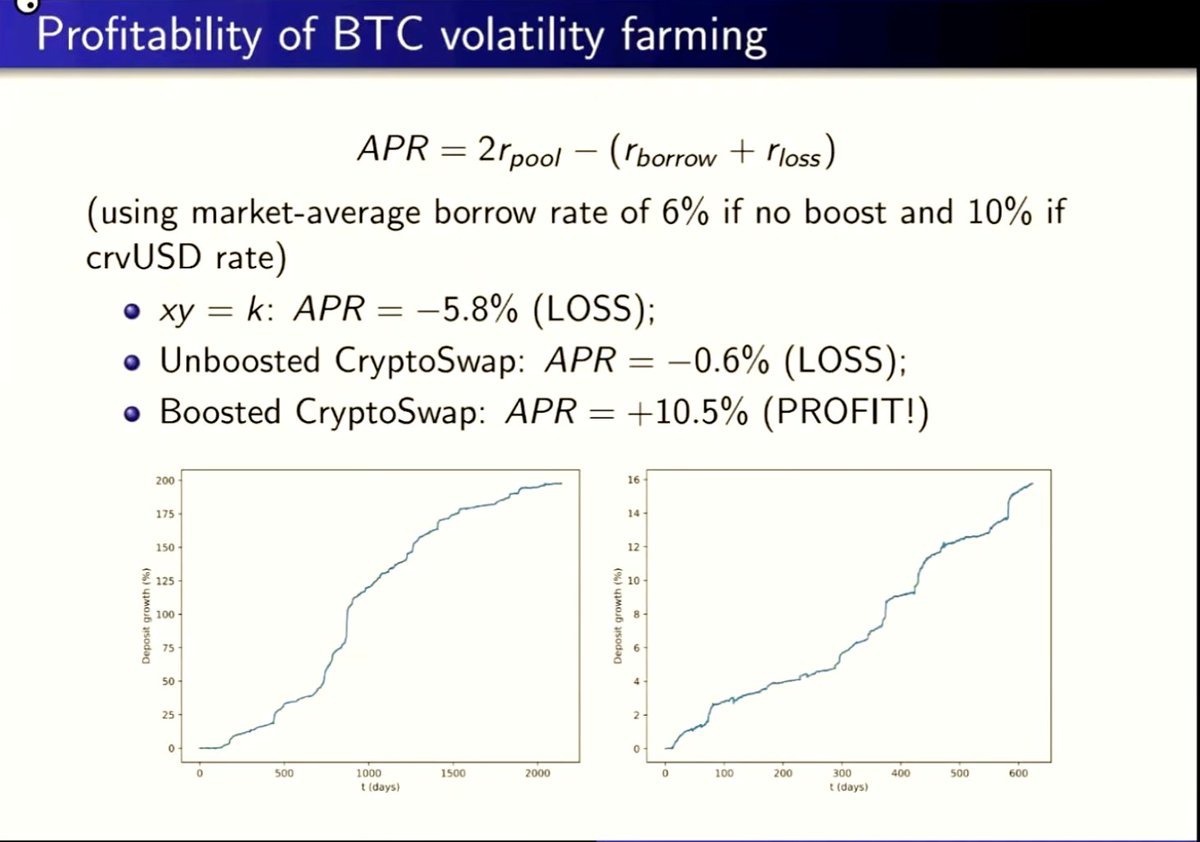

好的,但那麼沒有 IL 呢?

他建立了一個自定義的 AMM,對 Curve 池應用複利槓桿。

→ 保持恆定槓桿

→ 無暫時性損失

→ 實際的再平衡

模擬年化收益率:

→ 2023–24: 約 9%

→ 2019–2024: 約 20%(主要是由於 2021 年 BTC 的波動性)

3.12萬

254

本頁面內容由第三方提供。除非另有說明,OKX 不是所引用文章的作者,也不對此類材料主張任何版權。該內容僅供參考,並不代表 OKX 觀點,不作為任何形式的認可,也不應被視為投資建議或購買或出售數字資產的招攬。在使用生成式人工智能提供摘要或其他信息的情況下,此類人工智能生成的內容可能不準確或不一致。請閱讀鏈接文章,瞭解更多詳情和信息。OKX 不對第三方網站上的內容負責。包含穩定幣、NFTs 等在內的數字資產涉及較高程度的風險,其價值可能會產生較大波動。請根據自身財務狀況,仔細考慮交易或持有數字資產是否適合您。