Michael Egorov (@newmichwill), fundador de @CurveFinance, dio una charla titulada "Yield Basis".

Vamos a repasar su argumento sobre por qué la pérdida impermanente (IL) puede ser neutralizada 👇

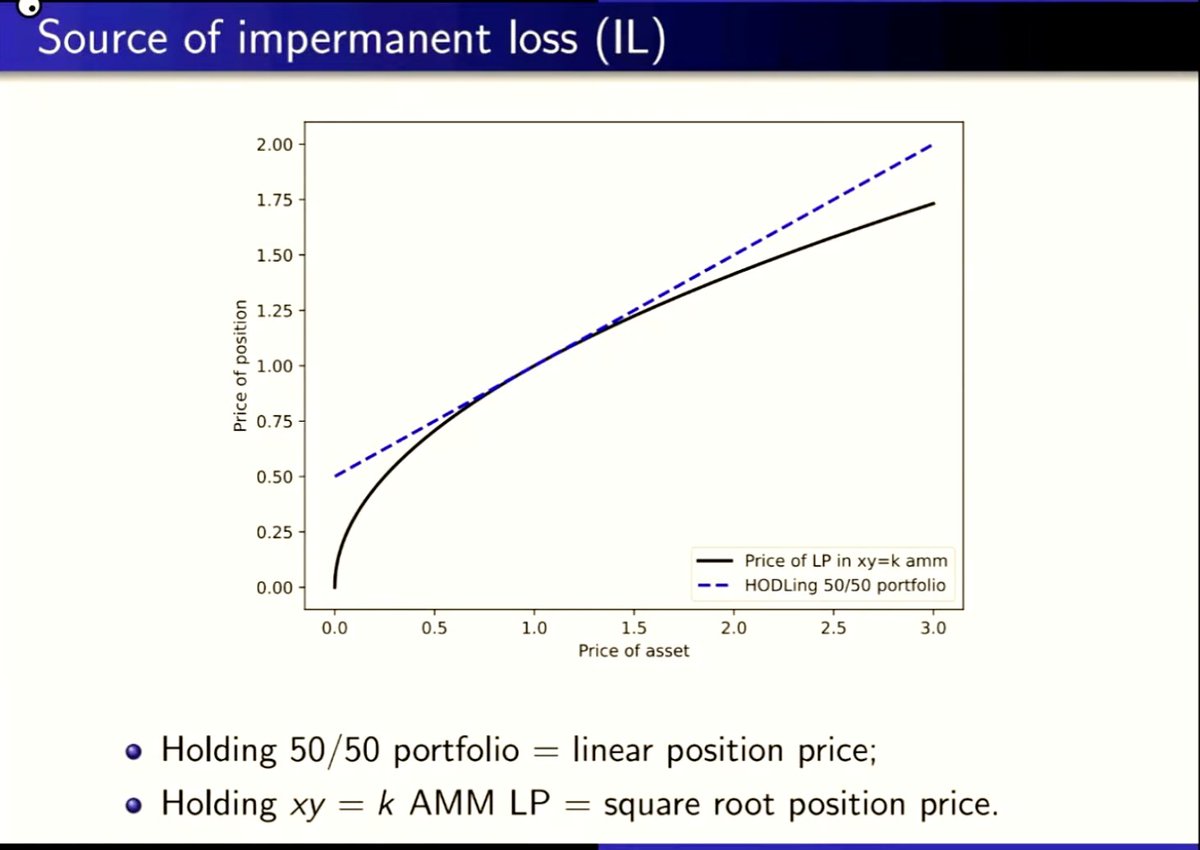

¿Qué es exactamente la pérdida impermanente?

La pérdida impermanente (IL) ocurre cuando proporcionas liquidez a un grupo de activos volátiles, digamos $ETH y $USDC, y el precio de ETH se mueve, en cualquier dirección.

1. Supongamos que ETH sube.

→ Los traders comienzan a comprar ETH del grupo

→ Tu posición se reequilibra hacia USDC

→ Ahora tienes menos ETH de lo que tenías al principio

→ A pesar de que ETH vale más, tu cartera vale menos que si simplemente hubieras mantenido ETH y USDC por separado

2. Ahora supongamos que ETH baja.

→ Los traders comienzan a vender ETH en el grupo

→ Tu posición se reequilibra hacia ETH

→ Ahora tienes más ETH (pero es más barato)

→ Nuevamente, tu cartera vale menos que simplemente mantener fuera del grupo

En ambos casos, tu exposición se desplaza hacia el activo perdedor.

Esto sucede automáticamente y no es gratis.

Las matemáticas de reequilibrio del AMM te alejan del valor neutral del mercado.

Esa es la pérdida impermanente.

Con el tiempo, podrías ganar tarifas para compensarlo.

Pero en la mayoría de los grupos del mundo real, especialmente con activos volátiles, las matemáticas no cuadran.

Esa es la IL. Es la razón por la que los LPs pasivos no tocan grupos volátiles.

Entonces... ¿podemos eliminar el IL?

Resulta que sí. Pero se necesita un tipo extraño de apalancamiento.

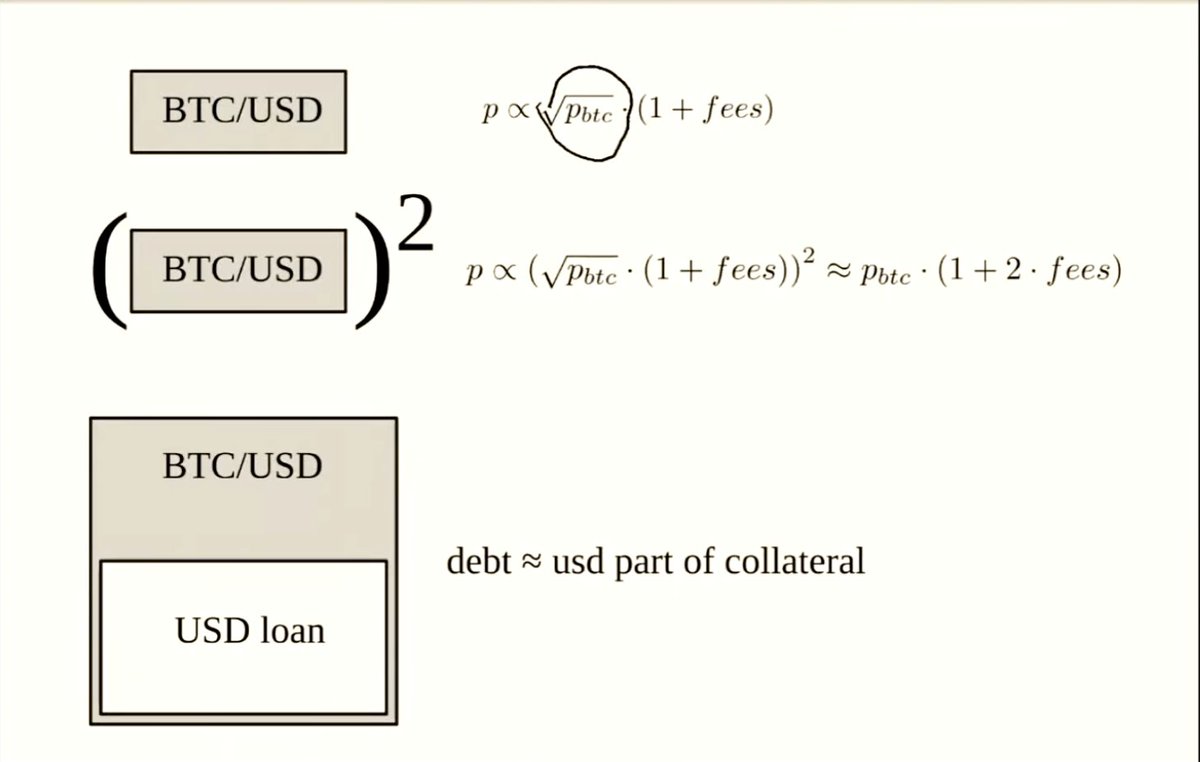

"El IL ocurre porque el valor de LP ∝ √(precio).

Pero si lo elevas al cuadrado mediante un apalancamiento de 2x, obtienes una exposición lineal al precio."

El truco de Michael:

→ LP en BTC/USDC

→ Pedir prestado USD contra LP (igual al lado estable)

→ Componer el bucle

Ahora:

(√p ⋅ (1 + tarifas))² ≈ p ⋅ (1 + 2⋅tarifas)

Exposición a BTC + rendimiento de tarifas.

Sin IL.

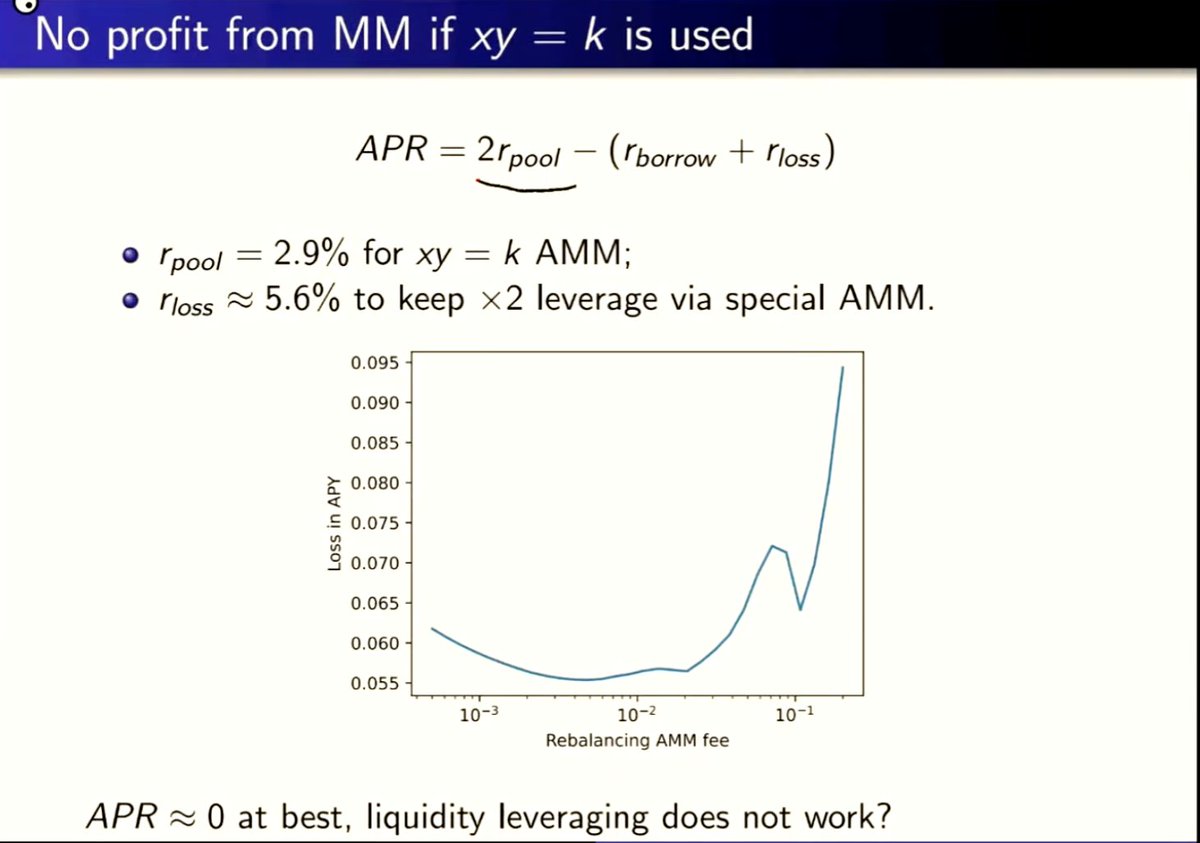

Pero hay un inconveniente.

Tienes que reequilibrar constantemente el préstamo en relación con tu posición.

Eso genera pérdidas por el reequilibrio (también conocido como "decadencia de la volatilidad").

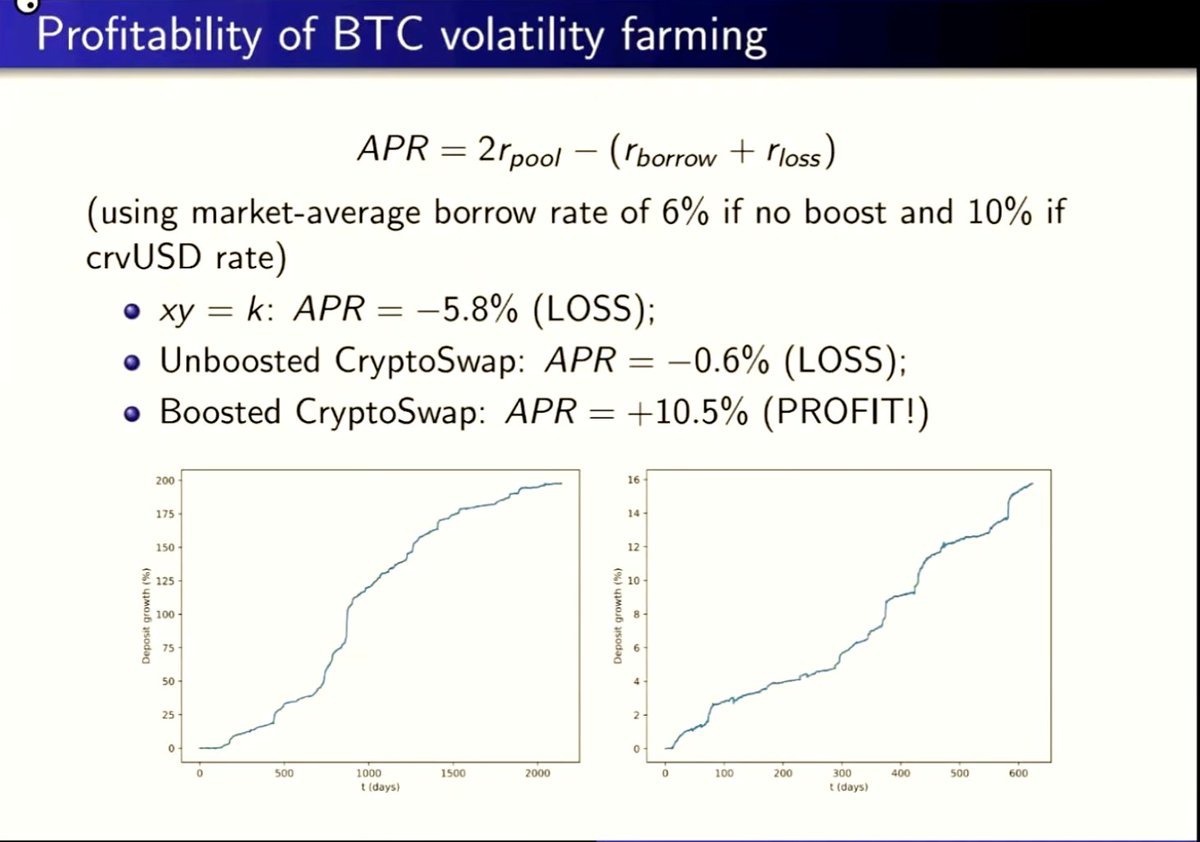

Michael simuló esto en Uniswap v2.

¿Resultado? Tus ganancias = tus pérdidas.

Empatas. No es útil.

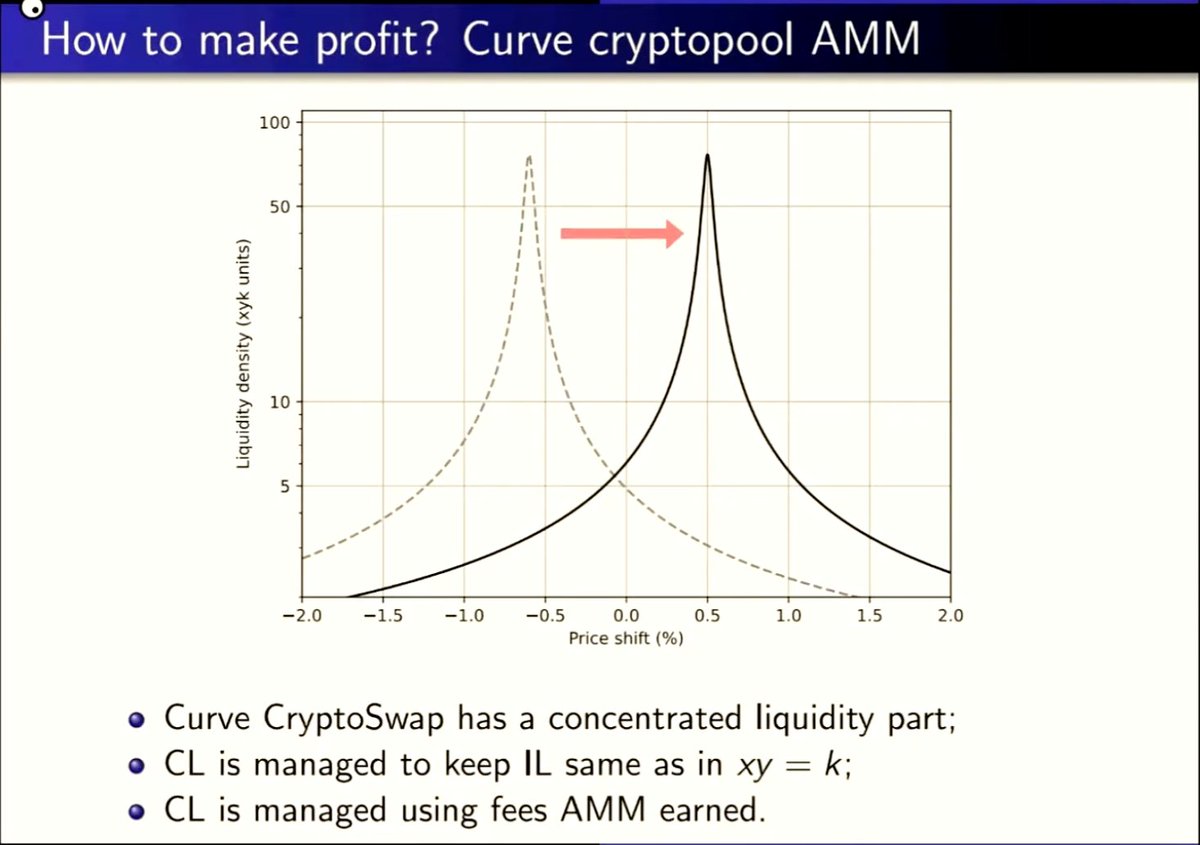

Ingresa a las piscinas de criptomonedas de Curve

A diferencia de Uni v2, las piscinas de criptomonedas de Curve utilizan liquidez concentrada adaptativa.

Automáticamente desplazan la liquidez a zonas óptimas, pero solo si tienen el presupuesto para hacerlo.

¿Cómo se llena este presupuesto?

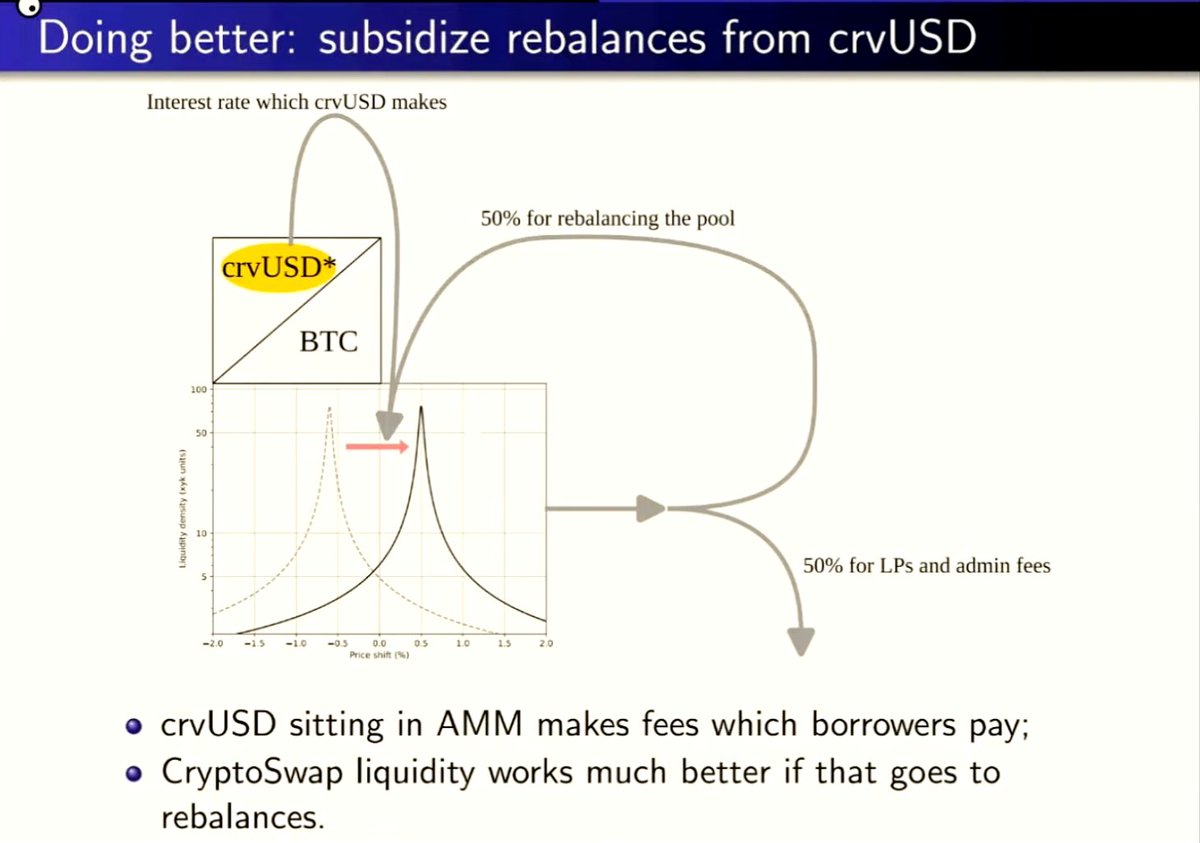

→ El 50% de las tarifas de intercambio van a los LPs

→ El 50% financia el presupuesto de reequilibrio

¿Pero qué pasa si el precio se aleja mucho del centro?

Si no hay presupuesto, la liquidez no puede moverse. Te quedas atrapado en una zona de bajas comisiones.

Así que Curve mantiene la concentración moderada (3–5x), equilibrando las ganancias por comisiones con el costo de reequilibrio.

Aún no es perfecto. Así que aquí está el siguiente paso.

Subvencionar reequilibrios de $crvUSD.

La idea: emparejar tu activo con crvUSD.

Pedir prestado contra tu posición a una tasa variable.

Usar los intereses pagados por los LPs para financiar una liquidez más densa y mejor posicionada.

Ahora el pool gana más. Quizás más de lo que pagas.

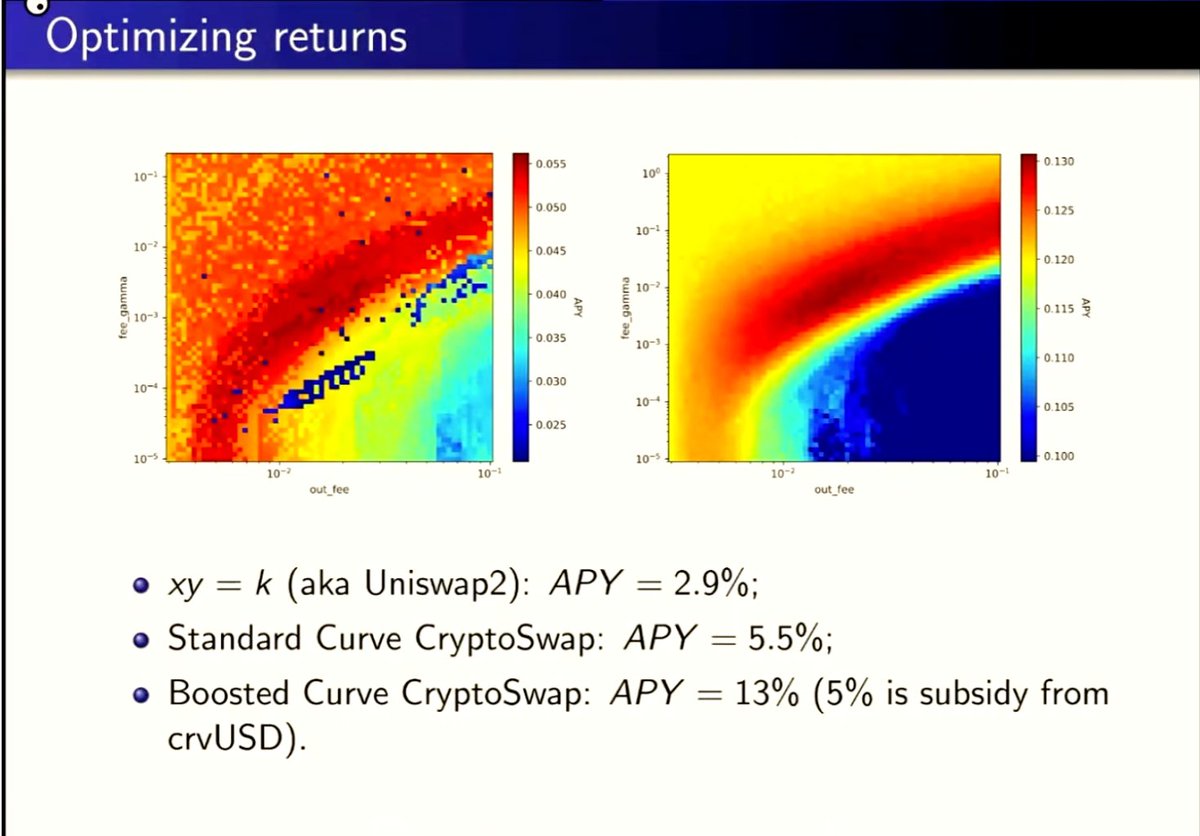

¿Funciona? Michael calculó los números.

Pruebas retrospectivas con:

• Arbitraje entre Curve + Binance

• Precios reales de BTC (2023–2024)

• Parámetros reales de la piscina de Curve

Resultado:

→ Uniswap v2: ~3% APR

→ Solo piscina de Curve: ~5.5%

→ Curve + apalancamiento + presupuesto de reequilibrio: ~13%

Pagas un costo de préstamo del 5% → ganas un 13% y obtienes un rendimiento neto ≈ 7% sin pérdida impermanente.

Está bien, pero ¿qué pasa con la falta de IL?

Él construyó un AMM personalizado que aplica apalancamiento compuesto sobre las pools de Curve.

→ Mantiene un apalancamiento constante

→ Sin pérdida impermanente

→ Rebalanceo realista

APRs simulados:

→ 2023–24: ~9%

→ 2019–2024: ~20% (principalmente debido a la volatilidad de BTC en 2021)

32,37 mil

262

El contenido de esta página lo proporcionan terceros. A menos que se indique lo contrario, OKX no es el autor de los artículos citados y no reclama ningún derecho de autor sobre los materiales. El contenido se proporciona únicamente con fines informativos y no representa las opiniones de OKX. No pretende ser un respaldo de ningún tipo y no debe ser considerado como un consejo de inversión o una solicitud para comprar o vender activos digitales. En la medida en que la IA generativa se utiliza para proporcionar resúmenes u otra información, dicho contenido generado por IA puede ser inexacto o incoherente. Lee el artículo vinculado para obtener más detalles e información. OKX no es responsable del contenido alojado en sitios de terceros. El holding de activos digitales, incluyendo stablecoins y NFT, implican un alto grado de riesgo y pueden fluctuar en gran medida. Debes considerar cuidadosamente si el trading o holding de activos digitales es adecuado para ti a la luz de tu situación financiera.