一些发行者在这方面做得比其他人更好(咳咳),但我们假设交易是有*一些*成本的。

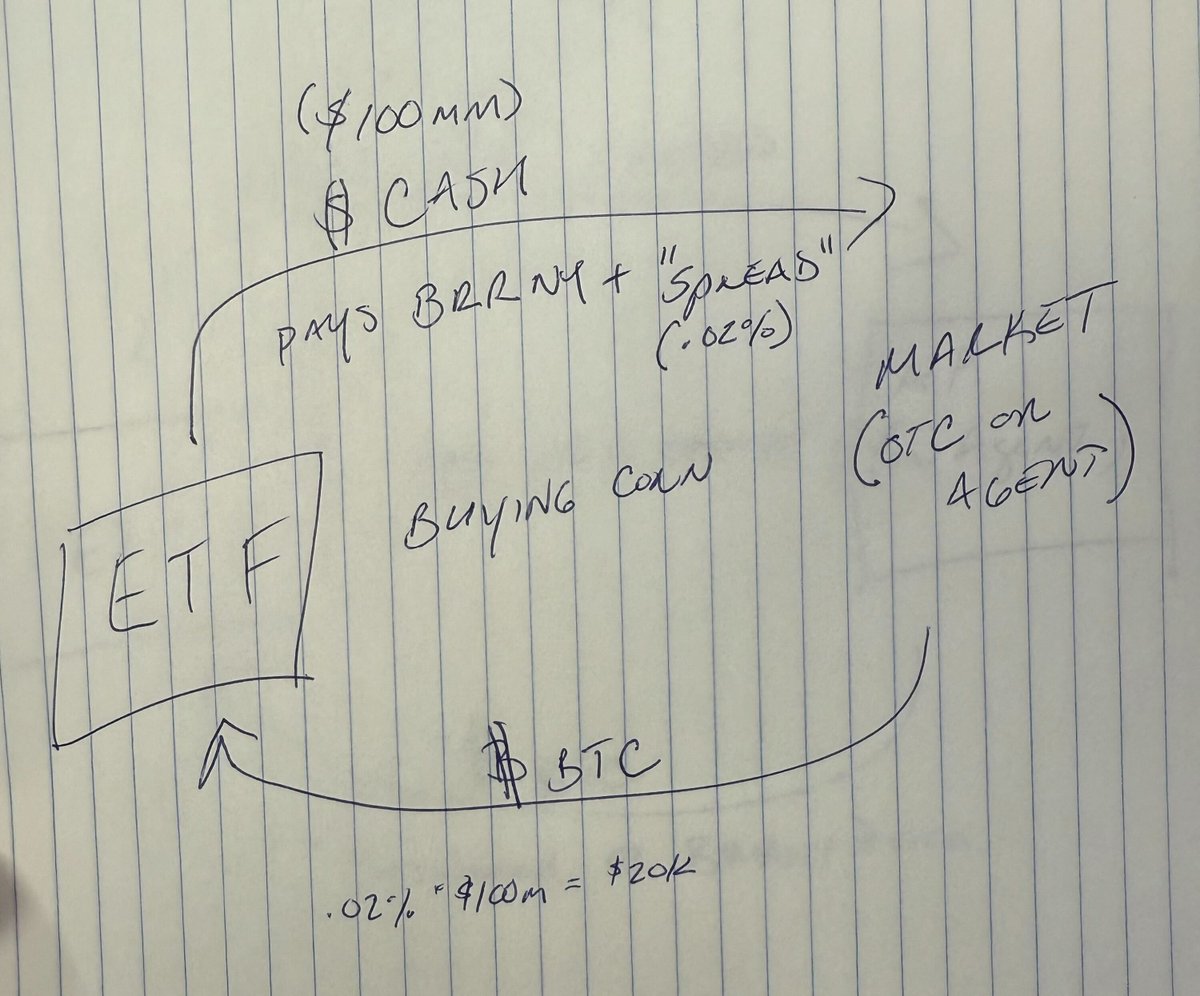

因此,当购买玉米以响应创建单位时,买方(ETF)支付的费用高于基准利率。

为了便于讨论,假设ETF支付的费用高出2个基点。

如果ETF在基准价格(BRRNY)上支付超过0.02%的费用,针对一笔1亿美元的购买,那就是2万美元。

这2万美元不会影响ETF的净资产值(NAV)。它会被转嫁给进入创建过程的“AP”,而“AP”也会将这笔费用转嫁出去。

那么,谁来承担这个成本呢?

最终是最终的股东,因为AP将其转嫁给市场做市商,而市场做市商则提高他们愿意在市场上出售股票的价格,以考虑到0.02%的费用。

最终,最终用户在存在交易成本时支付更高的价格来购买股票。

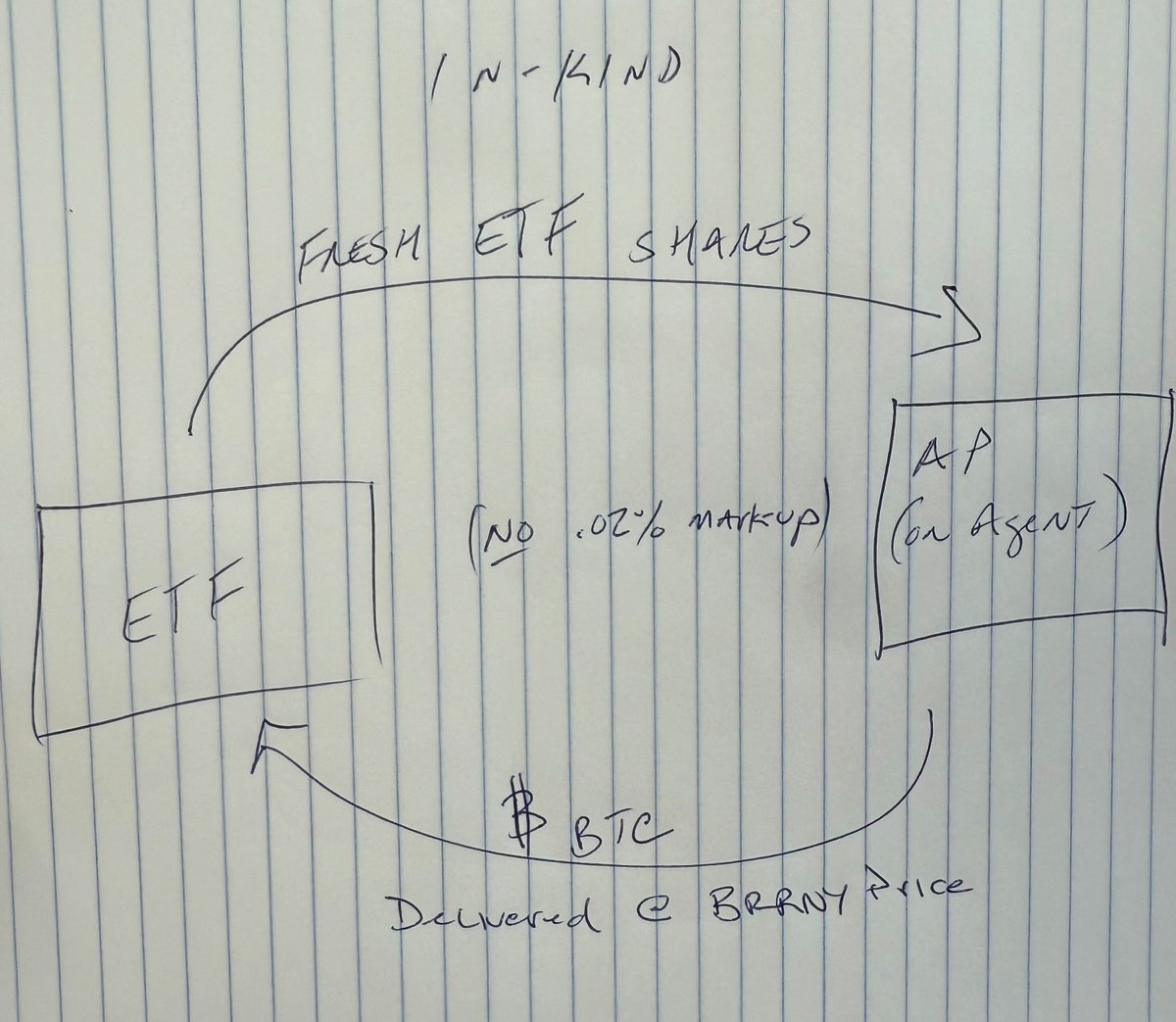

在我们下一个草图中,我们将看到实物机制如何将这 $20,000 的成本排除在外,从而减少最终用户的支出。

在使用“实物”机制进行操作时,ETF发行人无需外出“购买”BTC,可能会支付超过基准利率的价格。

相反,AP可以简单地交付(或让人交付)BTC,而无需支付0.02%的“滑点”。

与其将现金交给ETF,然后ETF再用现金购买BTC(假设有0.02%的加价/差价);AP只需交付(或已经交付)所需数量的玉米。

看看这如何将2万美元的成本从方程中剔除:

所以这就是“第一件事”:提高了效率,最终用户节省了成本;我们将这部分加价从计算中去掉了。玉米以没有额外滑点的方式进入。

还有另一个可能更具影响力的变化,我将在另一个主题中描述。

13.82万

364

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。